小微企业在经济发展中具有重要地位,但由于其自身特点,银行对小微企业贷款面临着诸多风险,本文深入探讨了银行在对小微企业贷款过程中面临的风险识别问题,包括信用风险、市场风险、经营风险等,并分析了相应的风险识别方法和技术,提出了银行应采取的风险应对策略,以提高对小微企业贷款的风险管理水平,实现银企双赢。

一、引言

小微企业是国民经济的重要组成部分,对促进经济增长、增加就业、推动创新等方面发挥着不可替代的作用,小微企业普遍存在规模小、抗风险能力弱、财务制度不健全等问题,这使得银行在对其发放贷款时面临着较大的风险,银行如何准确识别小微企业贷款风险,制定有效的风险应对策略,成为当前银行业面临的重要课题。

二、银行对小微企业贷款的风险类型

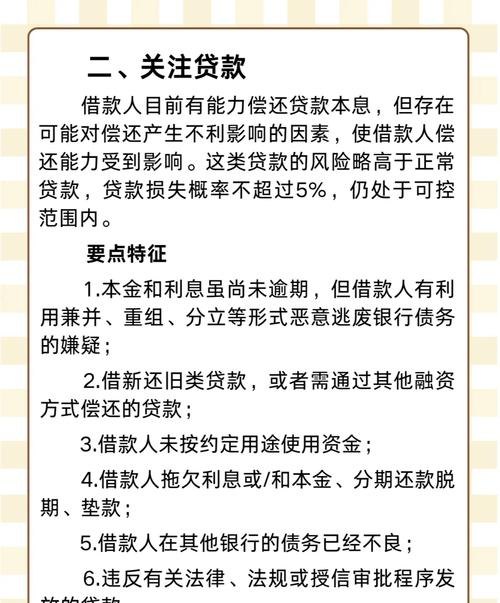

(一)信用风险

1、小微企业信用意识淡薄

部分小微企业主缺乏诚信意识,可能存在故意拖欠贷款本息、提供虚假财务信息等行为,导致银行信用风险增加。

2、小微企业信用评级困难

小微企业的财务数据不规范、经营信息不透明,使得银行难以准确评估其信用状况,信用评级的可靠性较低。

3、小微企业信用风险集中

一些行业的小微企业可能面临共同的市场风险,如行业周期性波动、政策调整等,导致信用风险集中爆发。

(二)市场风险

1、市场需求变化

小微企业的产品或服务往往集中在特定的市场领域,市场需求的变化可能对其经营产生重大影响,进而影响银行贷款的回收。

2、市场竞争加剧

随着市场竞争的加剧,小微企业可能面临市场份额下降、盈利能力减弱等问题,增加了银行贷款的风险。

3、原材料价格波动

原材料价格的波动会直接影响小微企业的生产成本和产品价格,进而影响其经营效益和还款能力。

(三)经营风险

1、经营管理不善

小微企业的经营管理水平相对较低,可能存在内部管理混乱、决策失误等问题,影响企业的正常经营和发展。

2、技术创新能力不足

在科技快速发展的今天,小微企业如果缺乏技术创新能力,可能会被市场淘汰,导致贷款风险增加。

3、人力资源短缺

小微企业可能面临人才短缺、员工素质不高、员工流失等问题,影响企业的生产经营和发展。

三、银行对小微企业贷款的风险识别方法

(一)财务分析

1、审查财务报表

银行应要求小微企业提供规范的财务报表,并对其进行仔细审查,分析企业的财务状况、盈利能力、偿债能力等指标。

2、分析财务比率

通过计算和分析一些财务比率,如流动比率、速动比率、资产负债率等,评估企业的短期偿债能力和长期偿债能力。

3、现金流量分析

关注企业的现金流量状况,分析其经营活动、投资活动和筹资活动的现金流量情况,判断企业的资金流动性和还款能力。

(二)非财务分析

1、企业经营状况分析

了解企业的生产经营情况、市场份额、行业地位等,评估企业的市场竞争力和发展前景。

2、企业管理水平分析

考察企业的内部管理架构、管理制度、管理团队等,评估企业的管理水平和运营效率。

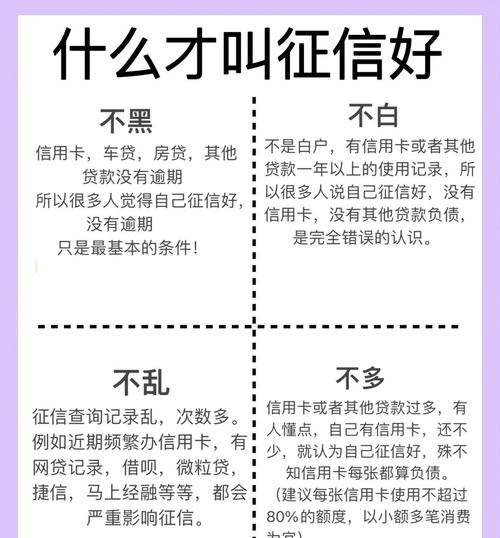

3、企业信用记录分析

查询企业的信用记录,了解其以往的还款情况、信用违约记录等,评估企业的信用状况。

(三)风险评估模型

1、信用评分模型

利用统计分析方法,建立信用评分模型,对小微企业的信用状况进行量化评估。

2、违约概率模型

通过分析企业的历史违约数据,建立违约概率模型,预测企业未来违约的可能性。

3、风险预警模型

构建风险预警模型,实时监测企业的风险状况,及时发现潜在的风险信号。

四、银行对小微企业贷款的风险应对策略

(一)完善风险管理体系

1、建立健全风险管理组织架构

银行应建立专门的小微企业贷款风险管理部门,明确各部门的职责和权限,形成有效的风险管理组织架构。

2、制定完善的风险管理政策和制度

制定科学合理的风险管理政策和制度,包括贷款审批标准、风险评估方法、风险预警机制等,确保风险管理工作的规范化和标准化。

3、加强风险管理文化建设

培养员工的风险管理意识,营造良好的风险管理文化氛围,使风险管理理念深入人心。

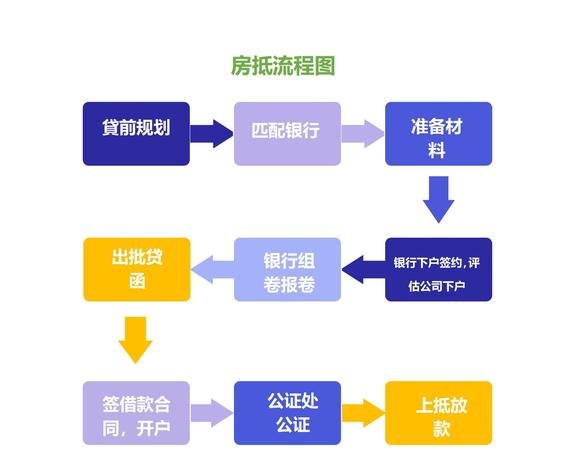

(二)加强贷前审查

1、深入了解企业情况

通过实地考察、与企业主面谈等方式,深入了解企业的经营状况、财务状况、市场前景等,确保贷款决策的科学性和准确性。

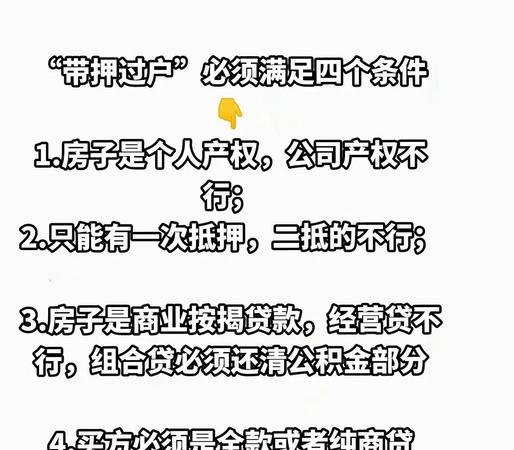

2、严格审查贷款用途

确保贷款用途合法合规,防止企业将贷款资金挪作他用。

3、合理确定贷款额度和期限

根据企业的实际需求和还款能力,合理确定贷款额度和期限,避免过度授信。

(三)强化贷后管理

1、定期跟踪企业经营状况

定期对企业的经营状况进行跟踪调查,及时掌握企业的发展变化情况,发现问题及时采取措施。

2、加强资金监管

确保贷款资金按约定用途使用,防止企业违规挪用资金。

3、建立风险预警机制

实时监测企业的风险状况,及时发现潜在的风险信号,采取相应的风险应对措施。

(四)创新金融产品和服务

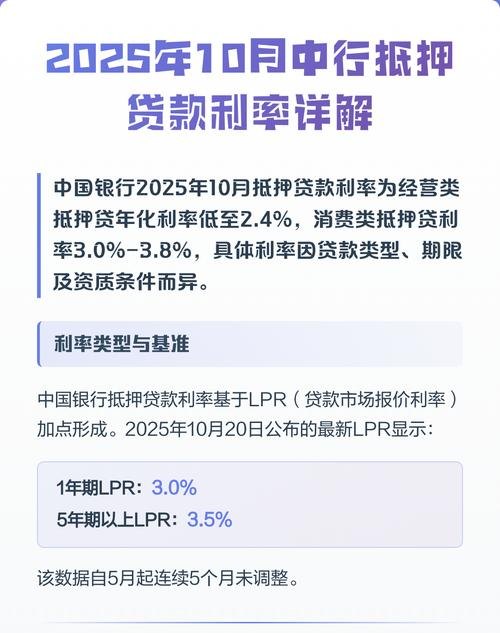

1、开发适合小微企业的金融产品

根据小微企业的特点和需求,开发多样化的金融产品,如小额贷款、应收账款质押贷款、知识产权质押贷款等,满足企业的融资需求。

2、提供综合金融服务

为小微企业提供包括结算、理财、咨询等在内的综合金融服务,提高企业的综合效益。

3、加强银企合作

与小微企业建立长期稳定的合作关系,加强沟通与协作,共同应对市场风险和经营风险。

五、结论

银行对小微企业贷款面临着诸多风险,准确识别和有效应对这些风险是银行实现可持续发展的关键,通过完善风险管理体系、加强贷前审查、强化贷后管理和创新金融产品和服务等措施,银行可以提高对小微企业贷款的风险管理水平,降低贷款风险,实现银企双赢,小微企业也应加强自身建设,提高经营管理水平和信用意识,增强自身的抗风险能力,为银行贷款提供良好的保障。