在当今竞争激烈的商业环境中,企业融资对于企业的生存和发展至关重要,而银行贷款作为企业融资的重要渠道之一,其要求也备受关注,了解银行贷款的要求,对于企业成功获得融资具有重要意义,本文将详细解析企业融资银行贷款的要求,包括企业自身条件、贷款用途、还款能力等方面。

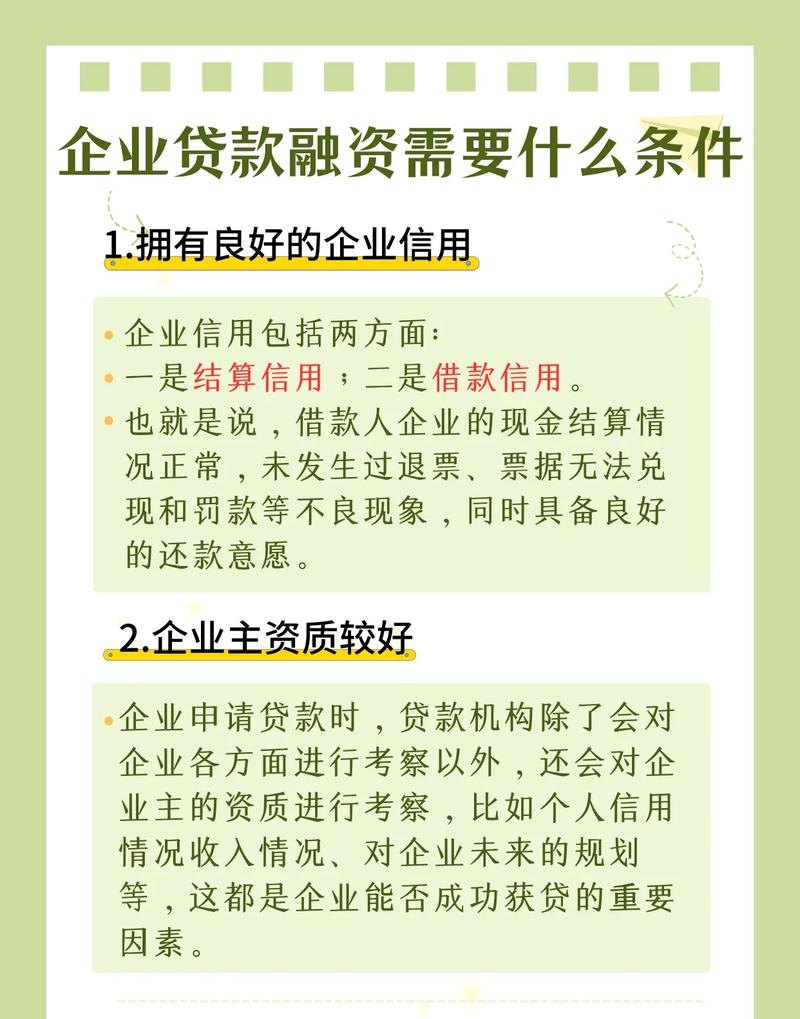

企业自身条件

1、合法合规经营

企业必须是合法注册的法人或其他组织,具备合法的经营资格和经营许可证,企业应遵守国家法律法规,按时足额缴纳税款,无违法违规行为。

2、良好的信用记录

银行在审批贷款时,会对企业的信用记录进行严格审查,企业应保持良好的信用记录,无逾期还款、欠款等不良信用行为,可以通过按时还款、积极与银行合作等方式来提升企业的信用评级。

3、稳定的经营状况

企业应具备稳定的经营状况,有持续的盈利能力和良好的财务状况,银行通常会要求企业提供近几年的财务报表,以评估企业的经营业绩和财务健康状况。

4、合理的股权结构

企业的股权结构应合理,不存在过度集中或分散的情况,银行通常更倾向于向股权结构稳定、治理结构完善的企业提供贷款。

5、有效的风险管理

企业应具备有效的风险管理体系,能够识别和应对各种风险,银行在审批贷款时,会关注企业的风险管理能力,以确保贷款资金的安全。

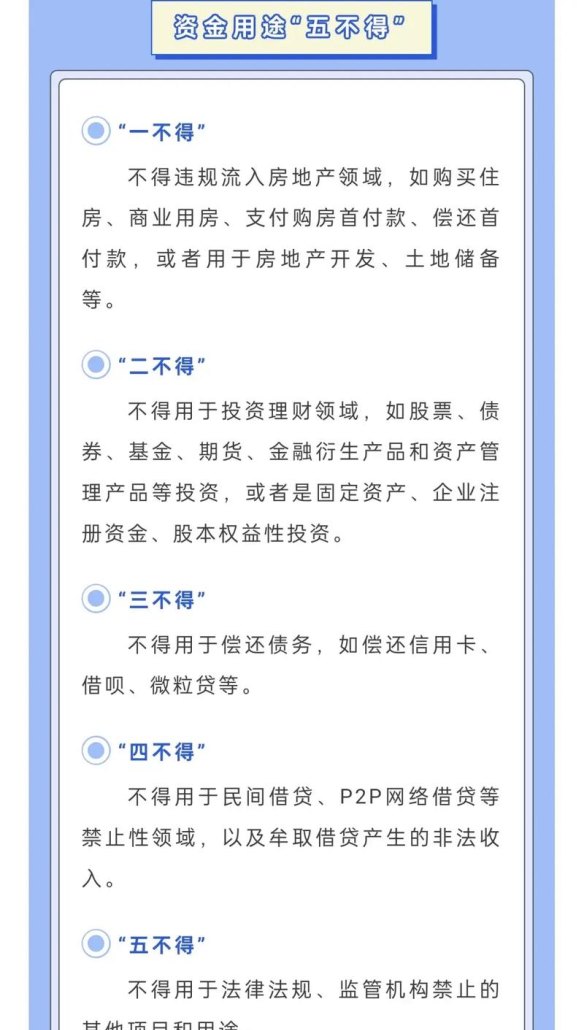

贷款用途

1、明确的用途

企业在申请银行贷款时,应明确贷款用途,并提供相关的证明材料,银行通常要求贷款用途合法合规,且与企业的主营业务相关。

2、合规的用途

企业应确保贷款用途符合国家法律法规和银行的相关规定,不得将贷款用于投资股票、期货等高风险领域,不得用于非法活动等。

3、合理的用途

银行会对贷款用途的合理性进行评估,确保贷款资金能够真正用于企业的生产经营活动,贷款用于购买原材料、设备、扩大生产规模等都是合理的用途。

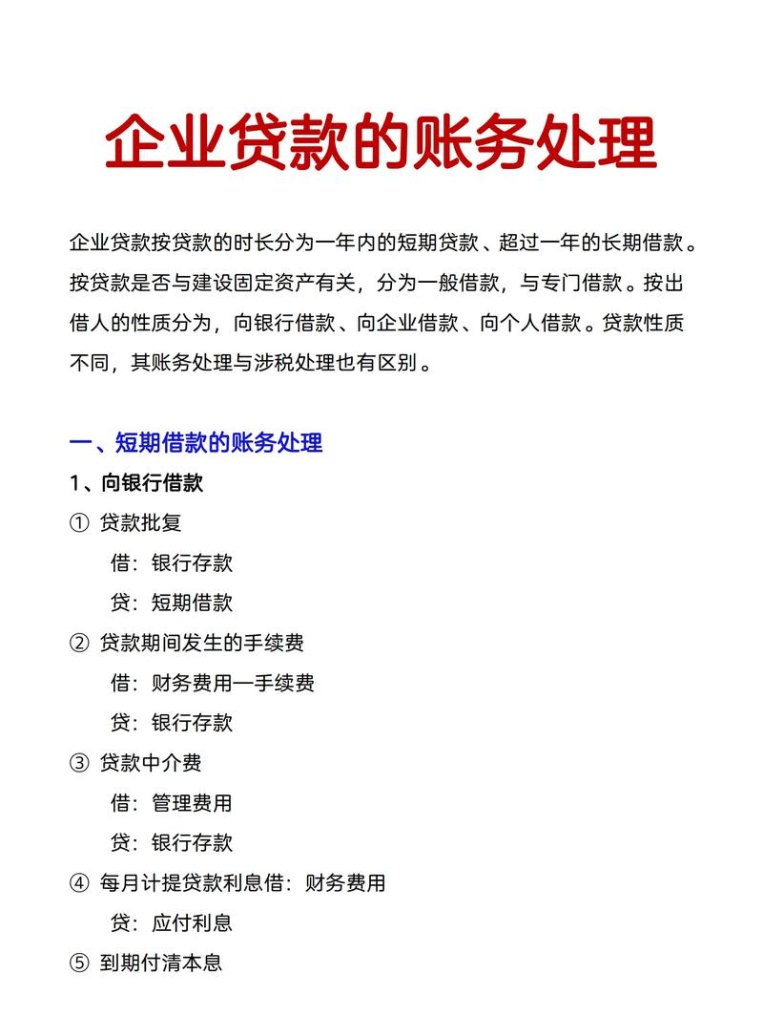

还款能力

1、稳定的现金流

企业应具备稳定的现金流,能够按时足额偿还贷款本息,银行通常会要求企业提供近几个月或几年的现金流量表,以评估企业的还款能力。

2、足够的偿债资金

企业应确保有足够的偿债资金来源,以应对贷款到期时的还款压力,偿债资金来源可以包括企业的自有资金、经营利润、资产处置收入等。

3、合理的负债结构

企业的负债结构应合理,不存在过高的负债率,银行通常会要求企业控制负债水平,以降低贷款风险。

4、良好的信用状况

企业的信用状况对还款能力有重要影响,企业应保持良好的信用记录,按时足额偿还贷款本息,以提升企业的信用评级。

其他要求

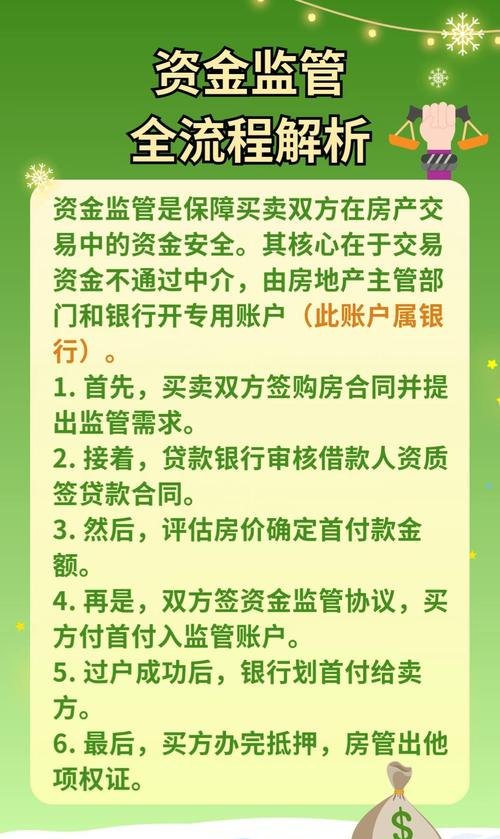

1、抵押物或担保

银行在审批贷款时,通常会要求企业提供抵押物或担保,抵押物可以是企业的固定资产、存货等,担保可以是保证人的保证、抵押物的抵押等。

2、贷款期限和利率

银行会根据企业的情况和市场情况,确定贷款期限和利率,贷款期限通常为1-5年,利率则根据市场利率和企业的信用状况而定。

3、贷款申请材料

企业在申请银行贷款时,应提供完整的贷款申请材料,包括企业营业执照、税务登记证、财务报表、贷款用途证明、抵押物证明等。

企业融资银行贷款要求是多方面的,企业应具备合法合规经营、良好的信用记录、稳定的经营状况、合理的股权结构、有效的风险管理等自身条件,同时应明确贷款用途、具备稳定的现金流、足够的偿债资金、合理的负债结构、良好的信用状况等还款能力,以提高贷款申请的成功率,企业还应了解银行的贷款政策和审批流程,积极与银行沟通,提供完整的贷款申请材料,以确保贷款申请的顺利进行。

![关于[企业名称]向[政府部门名称]申请贷款资金的报告](http://baoyicm.com/zb_users/upload/2026/01/20260117022616176858797635592.jpg)