在当今经济全球化和市场竞争日益激烈的背景下,企业作为经济发展的重要主体,其生存与发展面临着诸多挑战,融资贷款难问题犹如一座大山,压在众多企业尤其是中小企业的肩头,严重制约了企业的扩张、创新和可持续发展,解决企业融资贷款难问题,不仅关乎企业个体的兴衰,更对整个经济社会的稳定与繁荣具有深远意义。

企业融资贷款难的现状及成因分析

(一)现状

1、融资渠道狭窄

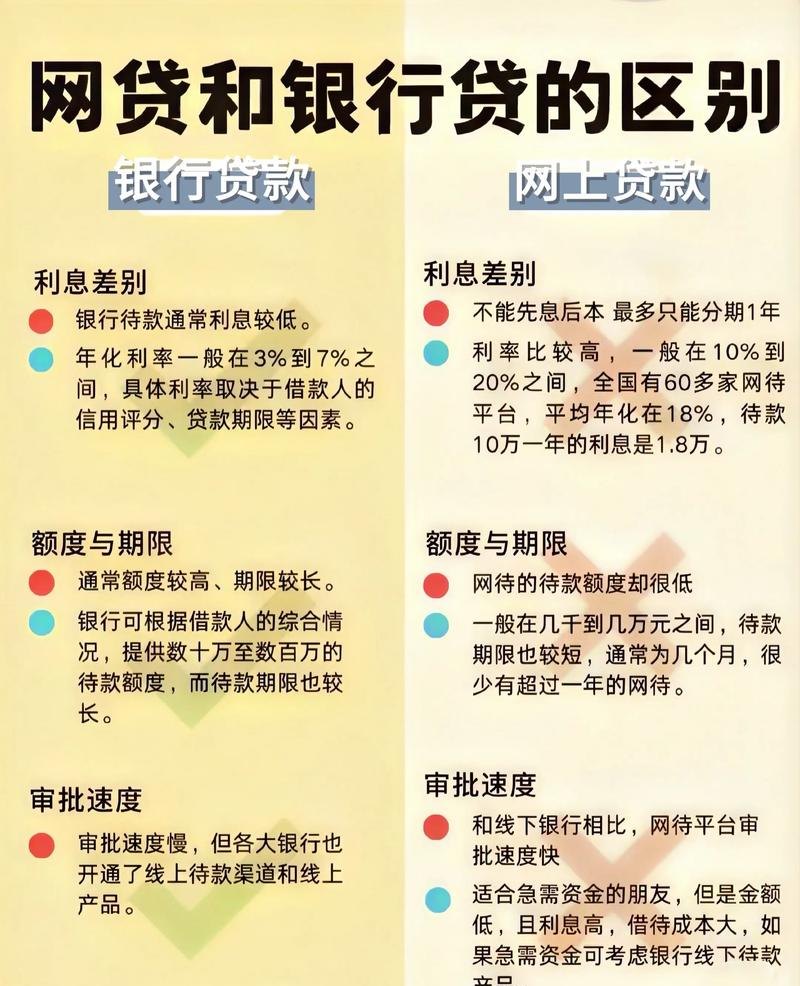

目前,我国企业的融资渠道主要依赖于银行贷款,直接融资所占比例相对较低,而银行贷款在审批过程中往往要求企业具备较高的资质、良好的信用记录和充足的抵押物,这使得许多中小企业望而却步。

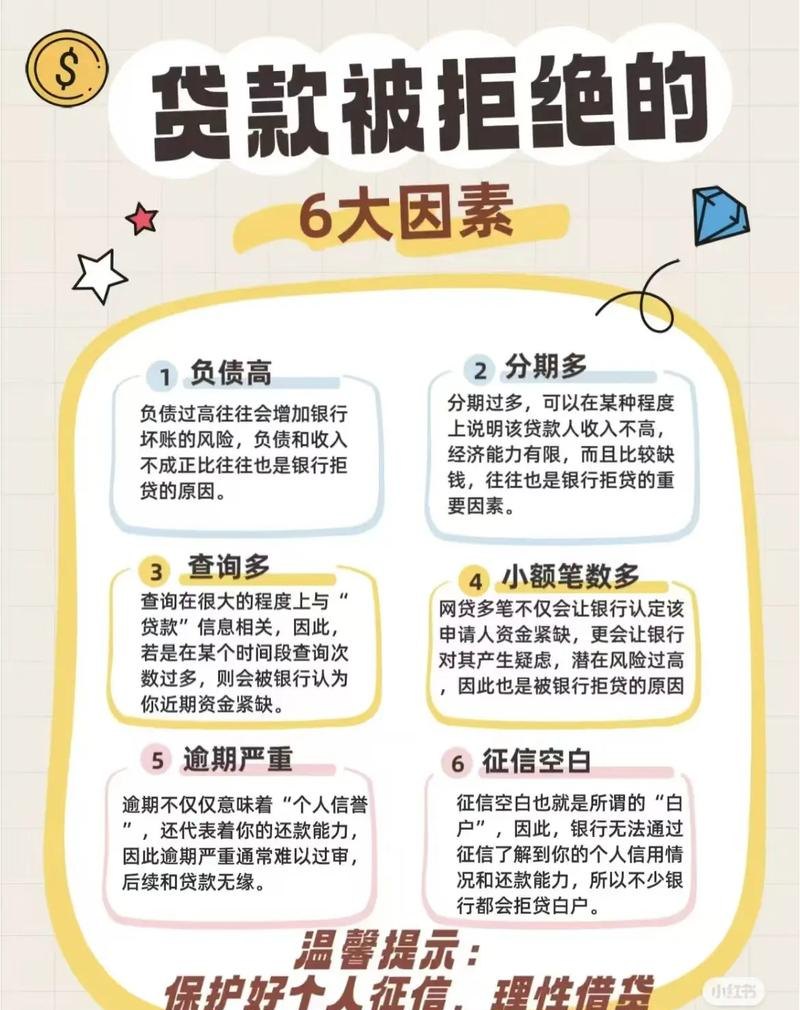

2、贷款门槛高

银行等金融机构为了控制风险,对企业的贷款审批标准较为严格,包括企业的规模、行业、财务状况、经营稳定性等方面,对抵押物的要求也较高,一些轻资产的企业往往难以满足这些条件。

3、融资成本高

企业在获得融资贷款后,还需要承担较高的利息和手续费等成本,尤其是在当前利率市场化的背景下,融资成本的波动较大,进一步增加了企业的融资负担。

4、信息不对称

金融机构与企业之间存在着信息不对称的问题,金融机构难以全面了解企业的真实经营状况、财务状况和信用状况,从而增加了贷款风险,而企业也难以准确把握金融机构的贷款政策和审批流程,导致融资效率低下。

(二)成因分析

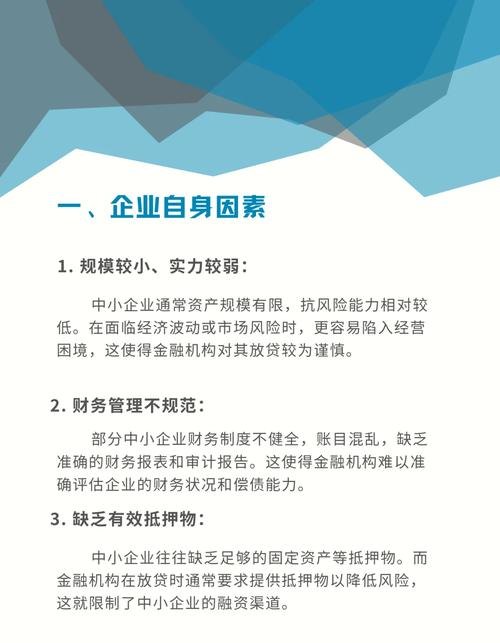

1、企业自身因素

(1)规模较小,实力较弱

中小企业通常规模较小,资产规模有限,抗风险能力较弱,这使得金融机构对其贷款存在一定的顾虑。

(2)信用意识淡薄

部分企业缺乏良好的信用意识,存在拖欠贷款、恶意逃废债等行为,严重影响了企业的整体信用形象,导致金融机构对其贷款更加谨慎。

(3)财务管理不规范

一些企业的财务管理不规范,财务报表不真实、不准确,缺乏必要的财务透明度,这也增加了金融机构对企业的风险评估难度。

2、金融机构因素

(1)风险控制意识较强

金融机构作为商业机构,在追求盈利的同时,必须要考虑风险控制,由于企业融资贷款存在一定的风险,金融机构为了降低风险,往往会设置较高的贷款门槛和严格的审批流程。

(2)金融产品创新不足

目前,我国金融机构的金融产品相对单一,主要以传统的信贷产品为主,缺乏针对不同企业需求的个性化金融产品,这使得一些企业难以找到适合自己的融资方式。

(3)服务意识有待提高

部分金融机构的服务意识不强,对企业的融资需求响应不及时,服务质量不高,这也在一定程度上影响了企业的融资效率。

3、政策环境因素

(1)政策支持力度不够

虽然政府出台了一系列支持企业融资贷款的政策,但在实际执行过程中,政策的落实效果并不理想,一些政策的门槛较高,企业难以享受到政策的优惠。

(2)法律法规不完善

我国的相关法律法规在企业融资贷款方面还存在一些不完善的地方,对金融机构和企业的权益保护不够充分,这也增加了企业融资贷款的风险。

(3)信用体系建设滞后

我国的信用体系建设相对滞后,企业的信用信息不完整、不准确,信用评估机制不完善,这也给金融机构的贷款决策带来了困难。

解决企业融资贷款难问题的对策建议

(一)企业自身方面

1、加强自身建设

(1)提升企业实力

企业应加大技术创新和产品研发投入,提高产品质量和市场竞争力,不断扩大企业规模,增强自身实力。

(2)树立良好的信用意识

企业应加强信用管理,建立健全信用制度,按时足额偿还贷款本息,树立良好的信用形象。

(3)规范财务管理

企业应加强财务管理,规范财务核算,提高财务报表的真实性和准确性,增强财务透明度。

2、拓展融资渠道

(1)积极利用直接融资

企业应积极利用股权融资、债券融资等直接融资方式,拓宽融资渠道,企业还可以通过发行股票、债券等方式在资本市场上进行融资。

(2)加强与金融机构的合作

企业应加强与金融机构的沟通与合作,建立良好的合作关系,企业可以通过与金融机构签订战略合作协议等方式,获得更多的融资支持。

(3)探索创新融资方式

企业应积极探索创新融资方式,如供应链金融、知识产权质押融资、应收账款质押融资等,这些创新融资方式可以为企业提供更多的融资选择。

(二)金融机构方面

1、优化贷款审批流程

金融机构应优化贷款审批流程,提高贷款审批效率,金融机构可以通过建立科学的风险评估模型、简化审批手续等方式,降低贷款审批成本,提高贷款审批效率。

2、创新金融产品

金融机构应加大金融产品创新力度,推出更多适合不同企业需求的个性化金融产品,金融机构可以根据企业的行业特点、规模大小、经营状况等因素,设计不同的金融产品,满足企业的融资需求。

3、加强风险管理

金融机构应加强风险管理,建立健全风险管理体系,金融机构可以通过加强对企业的贷前调查、贷中审查和贷后管理等方式,降低贷款风险,金融机构还可以通过加强与担保机构、保险公司等的合作,分散贷款风险。

4、提高服务意识

金融机构应提高服务意识,加强对企业的融资服务,金融机构可以通过建立专门的中小企业服务团队、优化服务流程等方式,提高服务质量和效率,为企业提供更加优质的融资服务。

(三)政策环境方面

1、加大政策支持力度

政府应加大对企业融资贷款的政策支持力度,出台更多优惠政策,政府可以通过降低贷款利率、减免贷款手续费、提高贷款额度等方式,降低企业的融资成本,提高企业的融资积极性。

2、完善法律法规

政府应完善相关法律法规,加强对金融机构和企业的权益保护,政府可以通过制定更加完善的法律法规,规范金融机构和企业的融资行为,保障金融市场的稳定和健康发展。

3、加强信用体系建设

政府应加强信用体系建设,完善信用评估机制,政府可以通过建立企业信用信息数据库、加强信用信息共享等方式,提高企业的信用透明度,降低金融机构的贷款风险。

4、加强监管力度

政府应加强对金融机构的监管力度,规范金融市场秩序,政府可以通过加强对金融机构的准入管理、业务监管等方式,防范金融风险,保障金融市场的稳定和健康发展。

解决企业融资贷款难问题是一项系统工程,需要企业、金融机构和政府等多方共同努力,企业应加强自身建设,提升实力,树立良好的信用意识,规范财务管理,拓展融资渠道;金融机构应优化贷款审批流程,创新金融产品,加强风险管理,提高服务意识;政府应加大政策支持力度,完善法律法规,加强信用体系建设,加强监管力度,只有通过多方合力,才能有效破解企业融资贷款难问题,为企业的发展创造良好的融资环境,促进经济社会的稳定与繁荣。