在当今竞争激烈的商业环境中,企业融资贷款已成为许多企业发展壮大的重要手段,对于许多企业主来说,办理融资贷款的流程可能并不熟悉,这就可能导致他们在申请过程中遇到各种问题,甚至延误企业的发展,本文将详细解析办理企业融资贷款的流程,帮助企业主更好地了解和应对这一过程。

准备阶段

1、明确融资需求

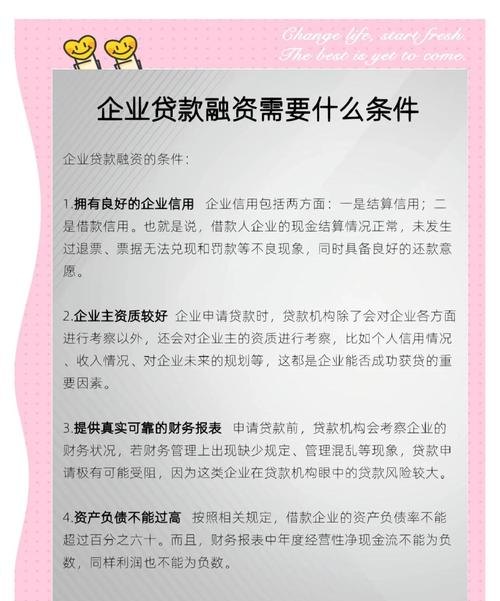

企业首先需要明确自己的融资需求,包括融资的金额、用途、期限等,这将有助于企业选择合适的融资方式和贷款机构,企业还需要对自身的财务状况进行全面评估,了解自己的还款能力和风险承受能力。

2、整理财务资料

企业需要准备相关的财务资料,如财务报表、审计报告、税务记录等,以证明企业的财务状况和经营业绩,这些资料将是贷款机构评估企业信用风险的重要依据。

3、制定融资计划

企业应根据自身的融资需求和财务状况,制定合理的融资计划,融资计划应包括融资的时间安排、还款计划、资金使用计划等,以确保企业能够按时足额还款,并合理利用融资资金。

选择贷款机构

1、了解贷款机构

企业需要对不同的贷款机构进行了解,包括银行、信托公司、证券公司、小额贷款公司等,不同的贷款机构在贷款政策、利率、期限等方面可能存在差异,企业应根据自身的需求和条件选择合适的贷款机构。

2、比较贷款产品

在选择贷款机构后,企业需要对不同的贷款产品进行比较,包括贷款金额、利率、期限、还款方式等,企业应根据自身的融资需求和还款能力选择最合适的贷款产品。

3、评估贷款机构信誉

企业还需要评估贷款机构的信誉,包括贷款机构的资质、信誉、服务质量等,企业应选择信誉良好、服务质量高的贷款机构,以确保融资贷款的顺利进行。

申请阶段

1、填写贷款申请表

企业需要填写贷款申请表,向贷款机构提交融资贷款申请,贷款申请表应包括企业的基本信息、融资需求、财务状况、还款计划等内容。

2、提交相关资料

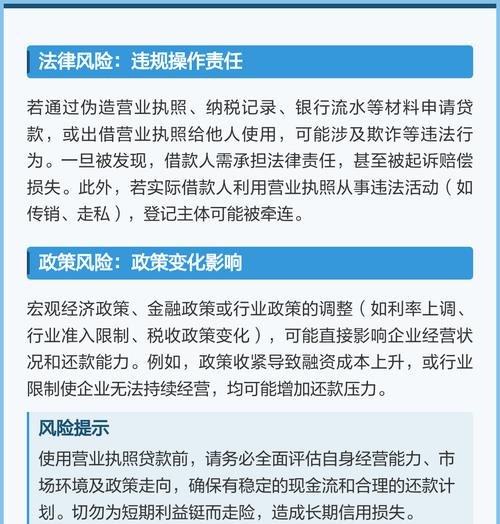

企业需要向贷款机构提交相关的资料,如财务报表、审计报告、税务记录、营业执照、公司章程等,这些资料将是贷款机构评估企业信用风险的重要依据。

3、等待贷款审批

贷款机构收到企业的贷款申请和相关资料后,将对企业进行审核和评估,审核和评估的内容包括企业的信用状况、财务状况、经营业绩、还款能力等,审核和评估的时间可能会有所不同,企业需要耐心等待。

审批阶段

1、贷款机构审核

贷款机构将对企业的贷款申请和相关资料进行审核,包括企业的信用状况、财务状况、经营业绩、还款能力等,审核的内容可能会有所不同,企业需要根据贷款机构的要求提供相应的资料。

2、实地考察

贷款机构可能会对企业进行实地考察,了解企业的实际经营状况和财务状况,实地考察的内容可能包括企业的生产经营场所、设备、人员等。

3、风险评估

贷款机构将对企业的风险进行评估,包括信用风险、市场风险、操作风险等,风险评估的结果将影响贷款机构的审批决策。

4、审批决策

贷款机构将根据审核和评估的结果,做出审批决策,审批决策可能包括批准贷款、拒绝贷款或要求企业补充资料等。

签约阶段

1、签订贷款合同

如果企业的贷款申请获得批准,贷款机构将与企业签订贷款合同,贷款合同应包括贷款金额、利率、期限、还款方式、违约责任等内容,企业应仔细阅读贷款合同,确保自己的权益得到保障。

2、办理抵押登记

如果企业需要办理抵押登记,贷款机构将协助企业办理相关手续,抵押登记的目的是为了确保贷款机构在企业无法按时还款时,能够依法处置抵押物,以保障自己的权益。

3、发放贷款

贷款机构将按照贷款合同的约定,向企业发放贷款,企业应按照贷款合同的约定,按时足额还款。

还款阶段

1、制定还款计划

企业应根据贷款合同的约定,制定合理的还款计划,还款计划应包括还款金额、还款时间、还款方式等内容。

2、按时还款

企业应按照还款计划的约定,按时足额还款,如果企业无法按时还款,应及时与贷款机构沟通,说明原因,并寻求解决方案。

3、保持良好的信用记录

企业应保持良好的信用记录,按时还款,避免逾期还款,良好的信用记录将有助于企业在未来获得更多的融资贷款机会。

办理企业融资贷款的流程包括准备阶段、选择贷款机构、申请阶段、审批阶段、签约阶段和还款阶段,企业在办理融资贷款时,应明确自己的融资需求,选择合适的贷款机构和贷款产品,准备好相关的资料,按照贷款合同的约定,按时足额还款,保持良好的信用记录,只有这样,企业才能顺利获得融资贷款,实现自身的发展目标。