在企业发展的过程中,资金往往是制约其成长的关键因素之一,当企业面临资金需求,需要向银行申请贷款时,一份准确、清晰且能体现企业实力和潜力的贷款报表就显得尤为重要,对于未经营的企业来说,如何编制这样一份报表却并非易事,本文将详细探讨未经营企业银行贷款报表的制作要点和方法。

明确贷款报表的目的和要求

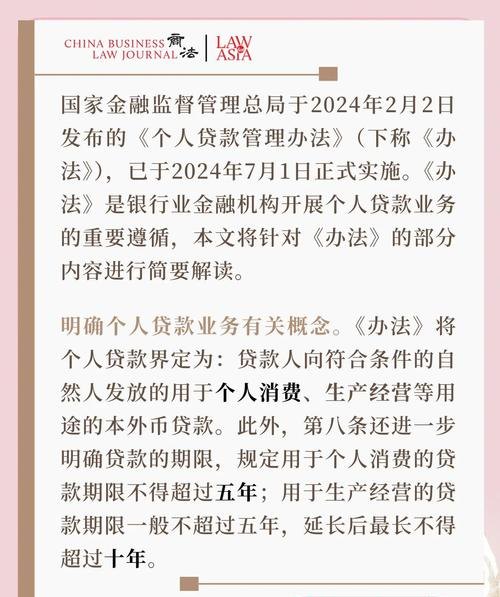

在制作贷款报表之前,首先要明确其目的和银行的要求,银行发放贷款的目的是为了确保贷款能够按时收回,同时获得一定的收益,银行会对企业的财务状况、经营能力、还款能力等方面进行全面评估,贷款报表需要准确反映企业的资产、负债、所有者权益、收入、成本、利润等信息,并且要符合银行的格式和规范要求。

收集相关资料

为了编制准确的贷款报表,需要收集以下相关资料:

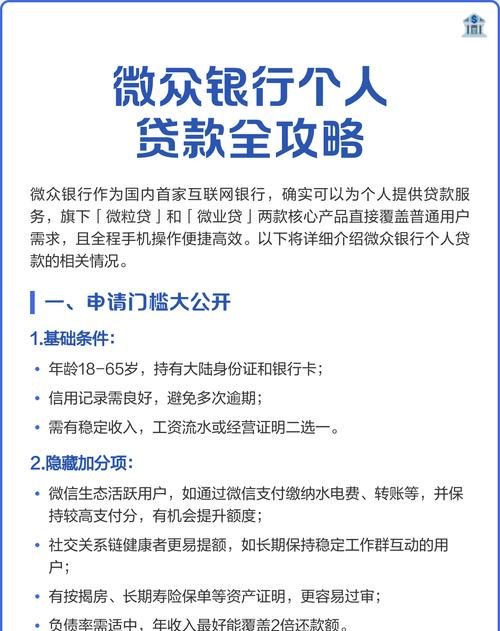

1、企业基本信息:包括企业名称、注册地址、法定代表人、经营范围、注册资本等。

2、公司章程:了解企业的组织架构和股东情况。

3、营业执照:证明企业的合法经营资格。

4、税务登记证:确认企业的纳税情况。

5、银行开户许可证:掌握企业的银行账户信息。

6、财务报表:包括资产负债表、利润表、现金流量表等,如果企业尚未开始经营,可能需要根据预计的经营计划编制模拟财务报表。

7、合同协议:如租赁合同、采购合同、销售合同等,以证明企业的业务往来和经营活动。

8、其他相关资料:如行业报告、市场调研数据、企业发展规划等,有助于评估企业的市场前景和发展潜力。

编制资产负债表

资产负债表是反映企业在某一特定日期财务状况的报表,对于未经营的企业,资产负债表的编制主要基于以下几个方面:

1、所有者权益:所有者权益是企业资产扣除负债后由所有者享有的剩余权益,对于未经营的企业,所有者权益通常主要包括注册资本和股东投入的资金。

2、资产:资产是企业拥有或控制的能够为企业带来经济利益的资源,未经营的企业可能拥有一些初始投资形成的资产,如固定资产(如办公设备、车辆等)、无形资产(如专利、商标等)、货币资金等。

3、负债:负债是企业过去的交易或者事项形成的、预期会导致经济利益流出企业的现时义务,未经营的企业可能没有负债,或者只有一些应付账款、应付职工薪酬等短期负债。

在编制资产负债表时,要确保各项数据的准确性和真实性,并按照银行要求的格式进行填写。

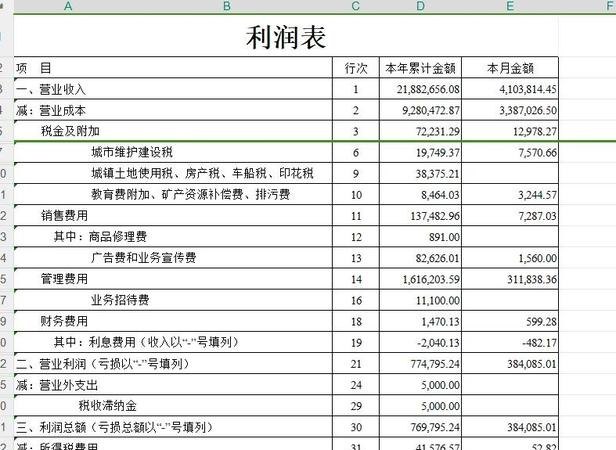

编制利润表

利润表是反映企业在一定会计期间经营成果的报表,由于未经营的企业尚未产生实际的营业收入和成本,利润表的编制相对简单,一般可以按照以下步骤进行:

1、确定营业收入:如果企业有预计的营业收入,可以根据市场调研和业务计划进行估算。

2、确定成本:成本包括采购成本、生产成本、销售成本等,对于未经营的企业,可以根据预计的业务规模和成本结构进行估算。

3、计算利润:利润等于营业收入减去成本,如果利润为负数,则表示企业处于亏损状态。

在编制利润表时,要注意合理估算各项数据,并确保利润表的平衡。

编制现金流量表

现金流量表是反映企业在一定会计期间现金和现金等价物流入和流出的报表,对于未经营的企业,现金流量表的编制主要基于以下几个方面:

1、经营活动现金流量:由于未经营的企业没有实际的经营活动,经营活动现金流量可以按照以下方式估算:

- 现金流入:可以根据预计的营业收入和收款情况进行估算。

- 现金流出:可以根据预计的成本支出和付款情况进行估算。

2、投资活动现金流量:投资活动现金流量主要包括企业的固定资产投资、无形资产投资等,对于未经营的企业,可以根据预计的投资计划进行估算。

3、筹资活动现金流量:筹资活动现金流量主要包括企业的借款、股东投入资金等,对于未经营的企业,可以根据预计的融资计划进行估算。

在编制现金流量表时,要注意现金流量的合理性和准确性,并确保现金流量表的平衡。

分析财务指标

编制完贷款报表后,还需要对相关财务指标进行分析,以评估企业的财务状况和还款能力,以下是一些常用的财务指标:

1、偿债能力指标:包括资产负债率、流动比率、速动比率等,这些指标可以反映企业的负债水平和短期偿债能力。

2、盈利能力指标:包括毛利率、净利率、净资产收益率等,这些指标可以反映企业的盈利能力和经营效率。

3、营运能力指标:包括应收账款周转率、存货周转率、总资产周转率等,这些指标可以反映企业的资产运营效率和管理水平。

4、发展能力指标:包括营业收入增长率、净利润增长率、总资产增长率等,这些指标可以反映企业的发展潜力和市场竞争力。

通过对财务指标的分析,可以为银行评估企业的信用风险提供重要依据。

注意事项

在编制未经营企业银行贷款报表时,还需要注意以下几个事项:

1、数据真实性:贷款报表中的数据必须真实可靠,不得虚报、瞒报,银行会对报表数据进行严格审核,如果发现数据造假,将会影响企业的贷款申请。

2、合理性:报表中的各项数据要合理,符合企业的实际情况和市场规律,营业收入和成本的估算要合理,不能过高或过低。

3、完整性:报表要完整,包括资产负债表、利润表、现金流量表等各项内容,还要提供相关的说明和解释。

4、规范性:报表要按照银行要求的格式和规范进行编制,字体、字号、表格线条等要符合要求。

5、时效性:报表要及时编制,确保数据的时效性,银行通常要求企业提供最近一期的报表,如果报表过时,将会影响企业的贷款申请。

未经营企业银行贷款报表的编制需要认真对待,要明确目的和要求,收集相关资料,按照规范的格式和方法进行编制,并对财务指标进行分析,要注意数据的真实性、合理性、完整性、规范性和时效性,只有这样,才能编制出一份准确、清晰且能体现企业实力和潜力的贷款报表,提高企业贷款申请的成功率。